(1)遺留分とは

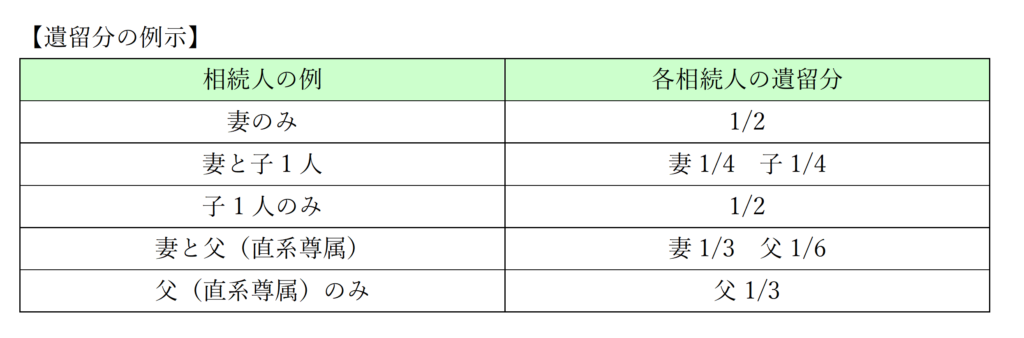

遺留分とは、遺言の内容にかかわらず、相続人(兄弟姉妹は除きます。)が最低限取得できる権利のことを言います。したがって、相続が開始して遺言書がある場合、一旦は遺言書の内容どおりに資産の移転はされますが、取得分の少なかった相続人が、他の相続人に対し、遺留分侵害の請求が行うことがあります。

また、遺留分減殺請求は、相続の開始及び侵害のある贈与又は遺贈があったことを知った時から1年、又は相続開始の時から10年を経過したときはすることができないとされています。

(2)改正内容

①改正前

遺留分権利者が「遺留分減殺請求」の行使を行うと、遺贈等の対象財産に遺留分割合に応ずる権利が生じることとされているため、例えば、不動産の場合は受遺者の了解なく一方的に遺留分に応じた遺留分登記を行うことができました。受遺者が現物ではなく金銭での解決を希望することもできましたが、あくまで金銭での価格賠償は例外としての制度でした。

また、生前贈与は「特別受益」に該当すれば、経過年数の制限なく相続時点での時価をもって遺留分の算定基礎財産に持ち戻して計算が行われます。

②改正後

遺留分減殺請求権は「遺留分侵害額請求権」と呼び名が変わり、遺留分は金銭による請求が原則となります。(例外として現物によることも可能)

また、遺留分算定の基礎に算入される相続人への贈与は、原則として10年以内のものに限定されます。(10年より前のものであっても、財産に変動がないことを容易に予測できる場合など、遺留分を侵害すると知って行った贈与は対象になる可能性があります。)

(3)改正の影響

遺留分侵害額請求により生じる権利は金銭債権となるため、受遺者としては遺留分行使があった際の金銭解決はこれまでよりもし易くなったと言える反面、比較的重要度の低い不動産を譲り渡すといった対応が困難になることが予想されます。

遺留分の算定基礎財産に算入される期間が10年に限定されましたので、相続対策の早期着手がより効果的になります。ただし、相続税法における「相続時精算課税適用財産」は、年数の制限なく相続財産に加算されるため、その違いを混同しない様にしておかなければなりません。

また、改正前においては、遺言執行に際して遺留分減殺請求があった場合に執行を継続して良いものか悩ましい部分がありましたが、改正後は単純に金銭債権化されるため、執行上のリスクは軽減されます。

さらに、遺留分は金銭債権となるため、請求があった際に原則である金銭の支払いに代えて、例外によって不動産が分与された場合、理論上は代物弁済として譲渡所得の課税対象となる可能性がありますので、今後の通達等の情報に注意が必要です。

(4)遺留分対策の例

〇生命保険契約の活用

原則として、生命保険金は遺留分の算定対象ではなく、受取人の固有財産のため、財産の生命保険契約への組み換えが効果的です。

〇養子縁組の活用

相続税の計算上は養子の数について制限があるものの、民法上の人数制限はないため、養子の数を増やすことで遺留分割合を小さくすることが可能です。

〇遺留分の事前放棄

相続の生前放棄はできませんが、遺留分の生前放棄は可能です。ただし、家庭裁判所の許可が必要な上、遺留分権利者に手続きをとってもらわなければなりません。

〇経営承継円滑化法の活用

特例中小企業者の旧代表者が後継者に贈与する一定の株式について、遺留分権利者の全員と合意し、経済産業大臣に確認申請を行い、家庭裁判所の許可を得ることで、以下の民法の特例を受けることが可能です。

①生前贈与株式を遺留分の対象から除外する。

②生前贈与株式の評価額を遺留分の算定上、予め固定する。