自宅を譲渡した場合、一定の要件を満たせば、譲渡所得に対して居住用財産の3,000万円特別控除の適用を受けることが可能です。つまり、自宅の譲渡代金が3,000万円以下であれば、たとえ取得費等が判明しなくても譲渡税の負担は発生しないこととなります。 しかし、平成30年分以後、所得税は配偶者控除等に関する改正があり、その譲渡した者の「合計所得金額」によっては配偶者控除等が受けられなくなっています。

勤務先で年末調整を受けており、3,000万円特別控除の適用を受ける確定申告書の提出さえ済ませれば良いとお考えの方にとっては、思わぬ負担が発生する場合がありますので注意が必要です。

(1)合計所得金額とは

合計所得金額は、次の①及び②の合計額に、退職所得金額(確定申告が不要な場合も含みます。)、山林所得金額を加算した金額です。

①事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

②総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の1/2の金額

ただし、これらの金額は次に掲げる繰越控除を受けている場合には、その適用前の金額をいいます。

〇純損失や雑損失の繰越控除

〇居住用財産の買換え等の場合の譲渡損失の繰越控除

〇特定居住用財産の譲渡損失の繰越控除

〇上場株式等の譲渡損失の繰越控除

〇特定中小会社が発行した株式に係る譲渡損失の繰越控除

〇先物取引の差金等決済に係る損失の繰越控除

また、申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については、特別控除前の金額)の合計額を加算した金額(上場株式等に係る譲渡損失の損益通算の適用がある場合には、その適用後の金額)です。

つまり、自宅の譲渡所得金額について居住用財産の3,000万円特別控除を受けた場合、「合計所得金額」は特別控除適用前の金額で判定が行われます。

(2)配偶者控除

①控除対象配偶者となる人の範囲

納税者に所得税法上の控除対象配偶者がいる場合には、一定の金額の所得控除が受けられます。控除対象配偶者とは、その年の12月31日時点の現況で、次の要件の全てを満たす人です。

イ民法の規定による配偶者であること(内縁関係の人は該当しません。)

ロ納税者と生計を一にしていること

ハ青白申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと又は白白申告者の事業専従者でないこと

ニ年間の合計所得金額が38万円以下(令和2年分以降は48万円以下)であること

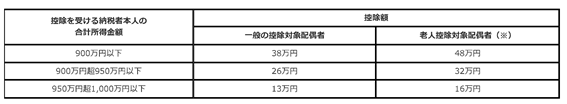

②控除額

平成30年分以後、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合、配偶者控除は受けられません。

(3)配偶者特別控除

①配偶者特別控除を受けるための要件

配偶者に38万円(令和2年分以降は48万円)を超える所得があるため配偶者控除の適用が受けられないときでも、次の要件を満たせば、配偶者の所得金額に応じて、配偶者特別控除が受けられます。

イ控除を受ける納税者本人のその年における合計所得金額が1,000万円以下であること

ロ配偶者が、上記(2)①のイ~ハの要件に当てはまり、年間の合計所得金額が38万円超123万円以下(令和2年分以降は48万円超133万円以下)であること

ハ配偶者が、配偶者特別控除を適用していないこと

②控除額

やはり、配偶者特別控除についても、控除を受ける納税者本人の合計所得金額が1,000万円を超える場合は、適用を受けることができません。

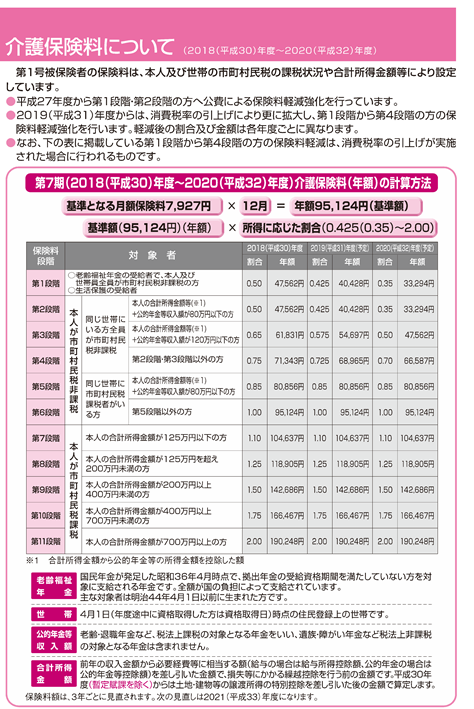

(4)介護保険料にも影響あり

税金ではありませんが、介護保険料も「合計所得金額」をベースに保険料が算定されます。

(5)その他影響があるもの

住宅ローン控除などはそもそも居住用財産の3,000万円特別控除と重複適用ができませんが、合計所得金額基準で次の様な規定の適用が受けられないことがあります。

〇直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税制度(受贈者の合計所得金額が2,000万円以下)

〇教育資金の一括非課税贈与(受贈者の合計所得金額1,000万円以下)

〇結婚・子育て資金の一括非課税贈与(受贈者の合計所得金額1,000万円以下)