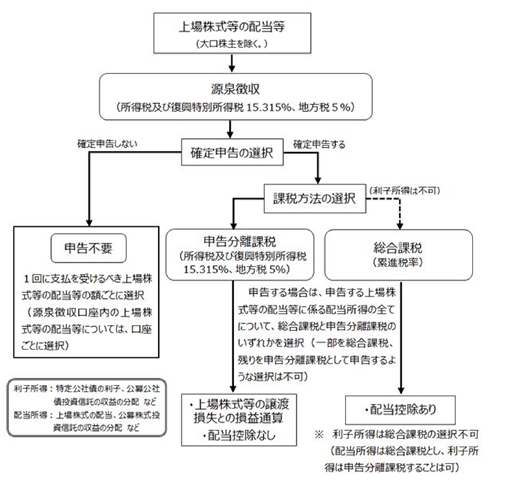

上場株式等に係る配当等(一定の大口株主等が受けるものを除きます。)については、その課税方式を総合課税・申告分離課税・申告不要のいずれかを選択することが可能です。平成29年度税制改正では、上場株式等の特定配当等については、さらに所得税と住民税で異なる課税方式を選択することが可能になりました。ただし、所得税と住民税で異なる課税方式を選択する場合、住民税の税額決定通知書が送達される日までに、所得税の申告書とは別に「住民税申告書」を市区町村に提出しなければならないこととなっております。

令和3年度税制改正では、これらの手続きが簡素化され、所得税の申告書に附記することでわざわざ住民税の申告書を提出しなくてよくなる様に改正が行われます。

(1)改正内容

個人住民税において、特定配当等及び特定株式等譲渡所得金額に係る所得の全部について源泉分離課税(申告不要)とする場合に、原則として、確定申告書の提出のみで申告手続きが完結できるよう、確定申告書における個人住民税に係る附記事項が追加されます。

なお、この改正は令和3年分以後の確定申告書を令和4年1月1日以後に提出する場合について適用されます。

(2)住民税で異なる課税方式を選択する必要性

所得税及び住民税の有利不利で考慮すると、例えば、事業所得や不動産所得等の総合課税される所得がマイナスであれば配当等については総合課税を選択し、上場株式等の譲渡損失が生じていれば申告分離課税を選択して譲渡損失と相殺するといったことがよくあります。

加えて注意すべき点は、住民税で申告不要を選択すると、その上場株式等に係る譲渡所得等及び配当所得は国民健康保険料等の算定対象にならないことです。また、健康保険料や介護保険料だけでなく、医療費の負担割合にも影響が生じます。

つまり、所得税や住民税だけでなく、健康保険料等及び医療費の負担割合も総合的に判断して課税方式を選択する必要があります。

※特定株式等譲渡所得金額に係る所得とは、特定口座(源泉徴収あり)での上場株式等の譲渡所得等を言います。

※特定配当等とは、上場株式等の配当等(大口株主等が支払を受けるものを除きます。)を言います。

ただし、特定口座(源泉徴収あり)における譲渡所得等及び配当等の申告にあたっては、課税方式を口座ごとに選択をしなければなりません。特定口座内の譲渡所得等と配当等のいずれかのみを申告することは可能ですが、特定口座内の譲渡損失を申告する場合は配当等も併せて申告しなければいけないことに注意が必要です。

令和3年3月19日