平成31年度の税制改正において、個人事業(不動産貸付業等を除きます。)であっても事業用資産についての贈与税・相続税の納税猶予制度(以下、「個人版事業承継税制」と言います。)が創設されました。 制度の構成としては法人の事業承継税制と同様ですが、永久免税ではなく納税猶予であることはもちろんのこと、利用する上で弊害になりそうな点を挙げてみます。

(1)限度面積

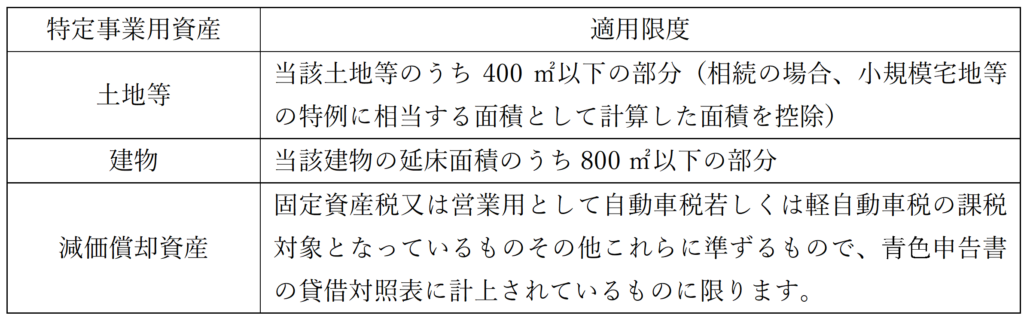

個人版事業承継税制は、その保有する資産のすべてを贈与等することが要件とされていますが、限度面積や対象資産の関係上、資産のすべてについて納税猶予の対象とすることができない点に注意が必要です。

(2)法人成り時の組織区分

贈与税又は相続税の申告期限から5年経過後において、特定事業用資産の全てを現物出資して会社を設立する場合、その資産の移転について所轄税務署長の承認を受けたときは、その移転はなかったものとみなされ、現物出資により取得する株式を含め、納税猶予が継続されます。

ただし、この場合の法人成りは会社法上の「会社」を言うものであるため、医療法人や弁護士法人、税理士法人などは対象となりません。医師や士業は個人事業であっても資産規模が大きい場合がありますが、後継者の法人成りを阻害してしまう様であれば、やはり慎重な判断が必要です。

(3)担保の提供

法人版においても個人版においても事業承継税制の適用にあたっては、贈与税又は相続税及び利子税の額に見合う担保の提供が必要になります。法人版であれば、担保額に満たない場合であっても、当該非上場株式等のすべてを担保提供すれば充足したものとしてみなされます。

しかし、個人版においてはその様な規定が無いため、納税猶予分に足る担保提供が必要になります。ただし、国税通則法において減価償却資産は担保とすることはできないため、不動産を担保提供することとなってしまいます。その場合、既にその不動産が銀行融資等の抵当に入っている場合、担保提供財産として認められるか否かについて疑問が生じます。